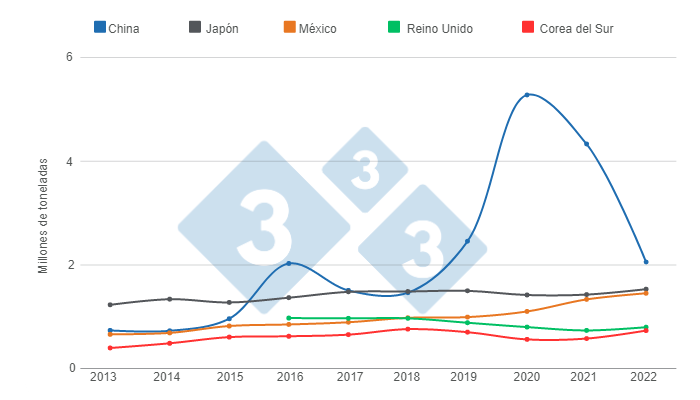

A lo largo de los últimos 10 años, el nivel de las importaciones de carne de cerdo ha aumentado de manera progresiva, exhibiendo tasas de crecimiento interanuales que hasta el año 2020 alcanzaban un promedio de alrededor del 8%. Sin embargo, en el año 2021 se evidenció un salto importante en este indicador, con un crecimiento de 21.3% que consolidó un volumen récord de alrededor de 1.33 Millones de toneladas (Mt), el cual siguió incrementándose en 2022 hasta llegar a 1.44 Mt, acercándose cada vez más al nivel de Japón y ratificándose como el tercer importador de carne de cerdo a nivel mundial y el primero en Latinoamérica (gráfico 1).

En ese sentido, y a raíz de la caída de las importaciones de China en 2021, Estados Unidos, cuya producción aumentó en función de la creciente demanda del gigante asiático, tuvo que redirigir sus envíos hacia otros socios comerciales como México, país que se convirtió en el principal destino de sus exportaciones porcícolas y con el cual se aprovechan tanto las ventajas que brindaban la celebración de tratados de libre comercio, así como su favorable posición geográfica.

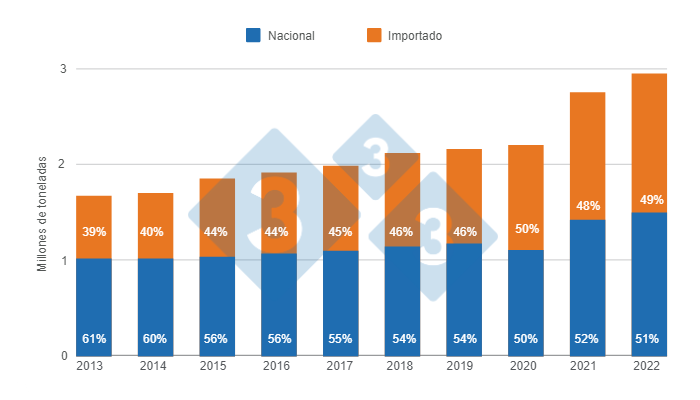

Ahora bien, teniendo en cuenta del avasallante volumen de importaciones de los últimos años, que en su gran mayoría provino de Norteamérica, y los factores favorecen su posicionamiento, surgen algunas preguntas como, por ejemplo: ¿Es la demanda mexicana tan fuerte como para absorber la escalada de la oferta internacional de carne de cerdo? Para tratar de responder este interrogante, es importante mencionar que en los últimos 10 años la evolución del consumo aparente ha mostrado un crecimiento sostenido, alcanzando casi los 3 Mt en 2022. Sin embargo, al revisar su composición, tenemos que la participación de la producción nacional dentro del consumo aparente ha perdido alrededor de 10 puntos porcentuales entre 2013 y 2022, los cuales se han “cedido” a las importaciones. De hecho, en 2022 el consumo aparente estuvo compuesto en un 51% por producto nacional y un 49% por importaciones, en tanto que, en 2013, la relación era de 61% para cerdo nacional y tan solo 39% para carne importada (gráfico 2).

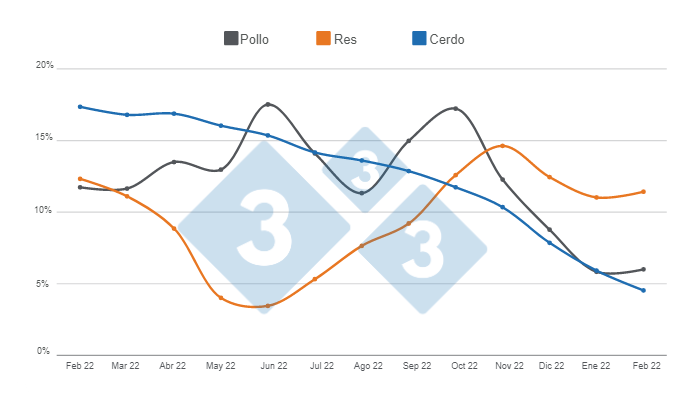

El incremento del consumo y de la demanda como tal, fue posible, en parte, gracias a unos favorables precios al consumidor que permitieron que la carne de cerdo compitiera contra otras proteínas como la res y el pollo, e influyeran en las decisiones de compra de los hogares. En ese orden de ideas, al comparar la variación del Índice Nacional de Precios al Consumidor (INPC) de los últimos 12 meses (gráfico 3), tenemos que hasta junio de 2022 el precio de la carne de cerdo exhibía dicha favorabilidad al ser la que menos varió de precio y la que menos contribuyó a la inflación, mientras que los precios de la res y el pollo aumentaban a tasas de 2 dígitos.

Probablemente, una de las principales razones para esta favorabilidad en los precios al consumidor tenga que ver con la mayor oferta de producto importado, más aún si su precio implícito resulta inferior al precio de venta del cerdo nacional, como aseguran muchos porcicultores y que en términos de comercio internacional se conoce como dumping. Ante esta situación, se podría estar generando un gran desequilibrio interno, que a la larga sería devastador para los productores locales, sobre todo en aquellos pequeños y medianos porcicultores cuyas utilidades han sido afectadas por el aumento de los costos de producción y la caída de los precios del cerdo en pie, y cuyo estrecho margen financiero y operativo no les permitiría competir con las importaciones de igual forma en la que lo harían los grandes productores.

En resumen, el gran volumen de importaciones de carne de cerdo que ha ingresado al territorio mexicano en los últimos años podría compararse con una espada de doble filo, pues gracias a esta abundante oferta y la favorabilidad de sus precios, poco a poco se allanó el camino para el incremento del consumo interno tanto en los hogares, como en la industria procesadora. No obstante, el lado negativo de esto es que la producción nacional se está viendo seriamente afectada y hasta cierto punto sacrificada, en el sentido de que muchos productores estarían ad portas de cerrar sus granjas, pues a pesar de que los indicadores fundamentales, a excepción de las exportaciones, siguen consolidando resultados positivos mes a mes, el aumento constante de las importaciones representa un riesgo latente que amenaza principalmente a los pequeños y medianos productores, ya que estos tienen un menor “margen de maniobra” ante situaciones coyunturales como la actual, que tiende más hacia un cambio estructural, y son afectados seriamente por la volatilidad y el detrimento de los precios pagados al productor.